Economia e Tasse

- Homepage

- Economia e Tasse

ECONOMIA E TASSE

Obiettivi

-

CANCELLAZIONE TASSE FOLLI

-

RIDUZIONE MASSIVA E SISTEMATICA DELLE TASSE

-

UN NUOVO MODO DI PAGARE LE TASSE, SEMPLICE, CHIARO E DIRETTO

-

UN UNICO SITO WEB PER FARE TUTTO, L'INTERA GESTIONE WELFARE E FISCALE DI OGNI CONTRIBUENTE A PORTATA DI CLICK

-

LA GRANDE RIFORMA TRIBUTARIA E FISCALE

-

CAMBIARE I MECCANISMI DI ACCERTAMENTO TRIBUTARIO E INTRODURRE LA FORMULA "INNOCENTI FINO A PROVA CONTRARIA"

-

ELIMINARE IL MECCANISMO DEL SALDO E DELL'ACCONTO

-

RIDURRE IL DEBITO PUBBLICO

-

CREAZIONE DELL'AGENZIA DELLE USCITE

-

TRASFORMARE IL FISCO IN UN DOCILE SERVITORE A SERVIZIO DEI CITTADINI

INDICE - Clicca e ti porta subito al capitolo

UNA NUOVA ERA - RENDERE L'ITALIA PRODUTTIVA E LIBERA

UNA NUOVA ERA – RENDERE L’ITALIA PRODUTTIVA E LIBERA

Questo programma sarà sicuramente il più atteso, il più complesso e il più interessante per la maggior parte di voi lettori.

Non vogliamo perderci in ciance, siamo tutti d’accordo che in Italia va completamente rivisto il sistema fiscale. Tutti gli Italiani aspettano da anni che ci sia un riordino, un riequilibrio e una rinnovata equità nel sistema del pagamento delle tasse e della quantità delle tasse da pagare.

Siamo tutti d’accordo che le tasse servono e vanno pagate, ma siamo altrettanto d’accordo che tali tasse pagate DEVONO poi creare SERVIZI, SUPPORTO AI CITTADINI DA PARTE DELLO STATO, e devono venire usati fino all’ultimo centesimo in maniera trasparente, efficiente, da buon padre di famiglia per creare BENESSERE AGLI ITALIANI e al SISTEMA PAESE.

Siamo i cittadini più fiscalmente tartassati del mondo occidentale, paghiamo tasse altissime ma senza avere molti servizi in cambio, e anzi, uno Stato pesante, pressante, asfissiante ed inefficiente che spesso, più che aiutare, “schiaccia” i cittadini. In Italia si fatica a sopravvivere, è difficile fare qualunque cosa.

Riassumendo, in soldoni, cosa va cambiato in Italia per quanto riguarda il sistema fiscale?

- O SUL PAGAMENTO DELLE TASSE

- RIDURRE LE TASSE

- RIDURRE IL CARICO FISCALE

- RIDURRE IL CUNEO FISCALE

- RIDURRE L’IMPOSIZIONE E LA CATTIVA E AGUZZINA GESTIONE DI CONTROLLO E RACCOLTA DELLE TASSE DA PARTE DEL FISCO (Agenzia delle Entrate, Guardia di Finanza, e gli altri).

- SEMPLIFICARE I METODI E I MODI E SOPRATTUTTO RIDURRE I TEMPI PER ADEMPIERE AL PAGAMENTO DELLE TASSE

- LO STATO DEVE SAPER PAGARE E NON SOLO ESIGERE

- LO STATO DEVE DIMOSTRARE DOVE VA A FINIRE OGNI CENTESIMO DELLE TASSE

CANCELLEREMO TUTTE LE TASSE FOLLI E INSULSE CREATE NEGLI ANNI SOLO PER FAR CASSA (a Comuni, Regioni, Stato)

CANCELLEREMO TUTTE LE TASSE FOLLI E INSULSE CREATE NEGLI ANNI SOLO PER FAR CASSA (a Comuni, Regioni, Stato)

Iniziamo dalla parte più leggera e immediata. Sappiamo tutti, e ridiamo per non piangere, che in Italia abbiamo delle tasse talmente folli e inconcepibili che sembra paradossale esistano. Anche perché molto spesso portano pochi soldi nelle casse dei Comuni o delle amministrazioni pubbliche, quindi non si capisce il senso del perché continuino ad esistere. Alcune sono perfino inique o antiche e non hanno senso e ragione di esistere più. Grazie alle nostre riforme le pubbliche amministrazioni avranno la possibilità di poter avere più fondi in altri modi più consoni quindi potranno fare a meno delle tasse folli. Una volta al Governo noi di Riforma e Progresso cancelleremo subito tutte le seguenti tasse:

C.I.M.P. (e O.S.A.P. e I.C.P.)

Canone per l’installazione di mezzi pubblicitari nella propria attività. Grazie a noi, togliendo questa tassa, chiunque, qualunque negozio e attività che espongono un’insegna o una pubblicità, di qualunque tipo di qualunque dimensione, sia essa interna od esterna al proprio edificio POTRA’ FARLA COME VUOLE E NON PAGHERA’ PIU’ ALCUNA TASSA!

TASSA SULLE BONIFICHE (o CONTRIBUTO DI BONIFICA)

Nei casi dove non ci sia beneficio, La Corte Costituzionale nel 2018 con sentenza n.188/2018 ha ritenuto la questione di legittimità costituzionale ammissibile e fondata e ha dichiarato l’illegittimità costituzionale dell’art. 23, comma 1 lett.a), della legge della Regione Calabria 23 luglio 2003,n.11, nella parte in cui prevede che il contributo consortile di bonifica, quanto alle spese afferenti il conseguimento dei fini istituzionali dei Consorzi. Conclusione? Questa tassa va cancellata in ogni Regione.

D.P.A. – tassa sulle affissioni

È l’imposta che fa riferimento alla necessità che i cittadini hanno di affiggere poster/manifesti/volantini in giro per il territorio comunale/bacheche. Grazie a noi non servirà più farsi timbrare i manifesti né pagare più nulla.

IMPOSTA SULLA CARTA DI CREDITO

Oggi se si spende un importo superiore a 77,47€ tramite carta di credito, ogni mese, si pagano 2 € al mese (se ci sono mesi in cui non superi quell’importo allora non paghi l’imposta). I 2 euro ti vengono presi direttamente dal conto corrente a cui la carta è collegata. Aboliamo anche l’imposta di bollo (che ad oggi ricade sulle carte di credito soltanto se la tua banca emette carte che non appartengono al proprio circuito). Questa tassa va cancellata specie se si vuole incentivare i pagamenti con la carta.

I.S.I. – Imposta sugli intrattenimenti e sugli spettacoli

Serve incentivare la cultura in ogni sua forma, non tassarla. Quindi chi farà spettacoli pubblici (di qualunque tipologia) non dovrà più pagare questa tassa.

TASSA SULL’OMBRA

Eliminare l’assurda tassa che prevede attualmente che se l’ombra della tenda da sole (o anche da parte di proiezioni d’ombra di tende, strutture rimovibili, impalcature, cartelloni pubblicitari, insegne) di un negozio o locale, invade il marciapiede, il negoziante deve pagare l’imposta per l’occupazione di suolo pubblico. Ogni comune decide se farla pagare o meno.

Noi la cancelliamo per tutti in tutti i comuni d’Italia e per sempre.

TASSA SULLE PALUDI (per la bonifica delle zone acquitrinose e paludose). Non ha più motivo di esistere, creata decenni fa, molti cittadini chiedono di toglierla perché è assurda. Questa tassa è nata sotto il Fascismo per la bonifica delle zone paludose, zone che ormai non esistono più.

Tassa sulla raccolta dei funghi

Anche sui permessi di raccolta di funghi scatta la famigerata imposta di bollo, va tolta anch’essa.

Gabella sugli sposi (ius primae gabellae)

Introdotta da alcuni enti locali consiste nel pagamento di un corrispettivo a prezzo unico per poter celebrare il matrimonio in Comune, è assurdo che alcuni comuni facciano pagare per potersi sposare in municipio.

Tassa sull’efficienza

Vi siete mai accorti che nella bolletta della luce elettrica c’è una voce denominata EF-EN, finalizzata “all’uso efficiente dell’energia”? Raccoglie soltanto una quarantina di milioni di Euro l’anno, è una tassa occulta per far cassa.

TASSA SUI CANI

In molti comuni chi è proprietario di un cane la deve pagare, con la scusa del “serve per contribuire a pagare le spese di pulizia strade dai ricordini dei nostri amici a 4 zampe” (ma in molti comuni ti multano se non tiri su i bisognini del tuo cane, quindi la paghi due volte?). È stata fatta solo per far cassa, la togliamo.

TASSA SUI BALLATOI

Ad Agrigento, in Sicilia, il Comune ha pensato bene nel 2008 di tassare le scale esterne all’abitazione dei cittadini.

Quando, le scale che collegano l’interno della casa con l’esterno, partono direttamente dalla strada o dal marciapiede, portano all’ingresso, l’Amministrazione locale ha diritto a chiedere l’imposta al proprietario. Se uno non paga non può entrare più in casa sua? Assurdo, va tolta.

Tassa sulla disoccupazione

Pochi lo sanno ma si pagano le tasse anche sulla NASPI (il nostro nuovo reddito di disoccupazione che creeremo una volta al Governo sarà netto e non avrà tasse) quindi questa tassa verrà tolta.

La tassa sul Tricolore

In pratica se vuoi esporre la bandiera nazionale devi pagare. Se invece esponi la bandiera europea o regionale, non ci sono tasse. “Farla sventolare costa”: chi espone la bandiera deve pagare una tassa sulla pubblicità, come previsto dal Decreto Legislativo 507 del 1998 (Art. 12 comma 1). L’esposizione della bandiera nazionale, la cui importanza ed il cui valore sono chiaramente espressi dalla Costituzione Italiana, costa € 140 annuali. Qualche anno fa fece molto rumore il caso dell’albergatore di Desio che fu costretto, incredulo, a versare la somma di € 280 per l’esposizione di due bandiere presso la sua struttura ricettiva.

E’ una cosa assurda e vergognosa. Va tolta immediatamente.

TASSA SUL MORTO

Per avere il certificato di morte, che occorre chiedere all’Asl, si paga in media 35 euro, al diritto fisso di trasporto dei defunti da versare al Comune. C’è ed aboliremo anche l’imposta di bollo sia sulla domanda di affido personale delle ceneri, sia sulla domanda di autorizzazione alla dispersione. Copre anche la tassa sui lumini dei cimiteri, e anche per il diritto di trasporto dei defunti. Cancelleremo tutto questo perché oltre ad essere insulso è pure indecente.

TASSA SUI RIFIUTI

Pochi lo sanno ma si paga l’IVA sui rifiuti (sulla TARI che si paga). Varie sentenze dei giudici e Corte di Cassazione hanno detto che è illegittima e chi vuole ha diritto a richiederne il rimborso. Ovviamente la cosa non si pubblicizza molto e tante persone non sanno che si può chiedere il rimborso (serve mandare via moduli ecc.) noi togliamo il problema a tutti e vietiamo l’IVA sulla TARI (futura Tarip).

Tassa sulle gru

Il presupposto impositivo non ha però a che fare con il possedimento del mezzo, ma sui marchi e i cartelloni posti sopra di essi nei cantieri.

Tassa sulla memoria

Si tratta di una rielaborazione del vecchio equo compenso dovuto agli autori e riscosso dalla Siae. Adesso si paga su tutti i supporti che servono per archiviare dati, ovvero sugli Hard Disk, CD e DVD vergini, penne USB vergini che si comprano. Noi l’aboliremo. Anche perché se compro una chiavetta USB vergine per salvarci foto di me stesso perché dovrei pagarci generici diritti a qualcuno? Molti non lo sanno ma questa tassa è già inclusa nel prezzo che paghiamo in negozio.

TASSA SUL FRIGORIFERO

Per i proprietari/gestori di un’attività commerciale (bar, ristorante, pub, etc.) possedere un frigorifero comporta la richiesta di una precisa autorizzazione, cui concessione – in questo caso – comporta l’applicazione di una tassa.

TASSA SUI CERTIFICATI E SULLA CARTA DI IDENTITA’

Ogni volta che si va a fare o rinnovare la carta di identità ti chiedono soldi. Togliamo anche quei pochi euro che sono ingiusti a prescindere. Siamo cittadini abbiamo diritto e obbligo ad avere un documento (che tra l’altro dura 10 anni) e ce lo fanno pure pagare?

Lo stesso sarà per i certificati anagrafici, di residenza, nascita, ecc. che continuano ad essere rilasciati dagli uffici pubblici (per pochi euro).

LA TASSA SUL TUBO

Dal 2006 è stata introdotta anche la cosiddetta imposta sul tubo, che è poi stata integrata nella tassa di occupazione del suolo pubblico. Si paga sulle condutture sotterranee per la distribuzione di luce, gas, acqua, linee telefoniche, camere di ispezione. L’aveva già sperimentata nel 2002 la Regione Sicilia, che ne aveva fatto una vera e propria patrimoniale a carico delle società di distribuzione.

IVA SU ENERGIA ELETTRICA E GAS

Molti lo sanno, qualcuno ci ha anche provato a fare delle class actions per avere il rimborso dell’IVA sulle bollette di energia e gas (perché non si può pagare l’IVA su una tassa, i giudici hanno detto che è illegittima una cosa del genere). Noi la togliamo, questo implica che le bollette diverranno un po’ più basse per tutti.

TASSA SUI CONCORSI PUBBLICI

Si tratta della nota tassa per la partecipazione nei concorsi pubblici. Da un decennio si riscontra sempre più spesso nei bandi di concorsi pubblici la c.d. tassa di concorso, che in mancanza di pagamento ed esibizione di avvenuto pagamento, diventa condizione di esclusione dalla procedura concorsuale.

Tassa sullo studente

È l’imposta regionale che lo studente universitario è tenuto a pagare per il diritto allo studio universitario. Con senso dell’umorismo il legislatore l’ha chiamata DIRITTO ALLO STUDIO, ho diritto di studiare e mi fai pagare una tassa regionale di qualche centinaio di euro? (di importo diverso in ogni Regione), oltre alla normale retta universitaria ovviamente).

Tassa sulle suppliche

Colpisce chi attiva istanze, petizioni, ricorsi, e relative memorie diretti agli uffici dell’amministrazione dello Stato tendenti ad ottenere l’emanazione di un provvedimento.

Tassa sulle centrali fantasma

In bolletta elettrica si paga un fondo come premio ai Comuni che ospitano centrali nucleari pari a un euro ogni 5000 kwh. Peccato che non ci siano centrali nucleari in Italia (solo 4, in 4 comuni e spente da decenni dopo il referendum e da qualche anno si è iniziato perfino a smantellarle).

ABOLIZIONE DIRITTI SIAE e SCF per «diffusione pubblica di registrazioni musicali»

È la tassa che tutti “gli amministratori/gestori/privati” dovrebbero pagare (ma che molti cercano di non pagare), se nei bar, nei locali pubblici, ai matrimoni, in feste private, si fa musica, si ascolta la radio, si fa ascoltare musica o si suona con l’orchestra. Una tassa odiata anche perché generica, per esempio se un bar accende la radio mica deve pagare perché una stazione radio a caso gli fa ascoltare musica che non decide nemmeno lui.

TASSA SUI PASSI CARRABILI

Introdotta nel 1997, la devono versare i cittadini (chi ha la casa con l’ingresso su un passo carraio) per “poter uscire di casa” e la si versa poi all’ANAS.

Tassa sugli sfratti

Per i processi di esecuzione immobiliare si paga un contributo pari a 220 euro. Per gli altri processi esecutivi lo stesso importo è ridotto della metà.

PERCHE' TUTTI ODIAMO L'ATTUALE SISTEMA FISCALE ITALIANO?

PERCHE’ TUTTI ODIAMO L’ATTUALE SISTEMA FISCALE ITALIANO?

- E’ IL PIU’ COMPLESSO DEL MONDO (il 4° peggiore al mondo secondo il report Financial Complexity Index 2018)

- E’ SBILANCIATO E SQUILIBRATO (si sperpera e spreca denaro pubblico anche facendo elemosine a determinate categorie invece che beneficiare subito tutti abbassando le tasse principali a tutti)

- COMPOSTO DA MILLE BALZELLI ASSURDI, MOLTE SCADENZE, ALTO RISCHIO DI SANZIONI (è molto complesso, complicato, farraginoso, pieno di limiti e procedure poco comprensibili, molte variabili, il rischio di sbagliare è elevato e chi sbaglia invece di poter semplicemente correggersi, viene sanzionato)

- TASSAZIONE MEDIA MOLTO ELEVATA MA SERVIZI INADEGUATI (si paga molto senza che a questo corrisponda un altrettanto elevato livello qualitativo dei servizi pubblici come avviene per esempio in Germania o Danimarca)

- COMPOSTO DA UN SACCO DI PICCOLE TASSE E IMPOSTE CHE MESSE ASSIEME APPESANTISCONO IL CARICO FISCALE (molte delle quali sono assurde o hanno un gettito talmente irrisorio che non si capisce a cosa servano)

- IL CITTADINO SI SENTE TRATTATO COME “VACCA DA MUNGERE” E ALLO STESSO TEMPO “FURFANTE MALFIDATO DA TARTASSARE” (quando invece il sistema fiscale dovrebbe aiutare, supportare i cittadini dando loro i servizi e i mezzi di sussistenza democratica di cui hanno bisogno)

- SE LO STATO DEVE PRENDERE ESIGE SUBITO, SE DEVE DARE NON DA O DA MOLTO TARDI

RIDUZIONE MASSIVA E STRUTTURALE DELLE TASSE

RIDUZIONE MASSIVA E STRUTTURALE DELLE TASSE

Serve reinventare radicalmente il sistema fiscale italiano in modo da renderlo equo, umanamente sostenibile, logico, efficace, pratico, veloce, semplice

LA RIFORMA PASSERA’ PER VARIE FASI:

RIDUZIONE DELLA TASSAZIONE

Dopo anni di studio, e con la collaborazione di centinaia di persone, cittadini, professionisti, associazioni, categorie economiche, noi di “Riforma e Progresso” abbiamo trovato le coperture economiche che ci permetteranno di, una volta al Governo dell’Italia, abbassare in maniera strutturale tutte le principali tasse e cancellarne di altre.

Per vedere nel dettaglio dove troveremo le risorse, leggete la nostra sezione “DOVE TROVEREMO LE RISORSE” nel nostro sito ufficiale “www.riformaeprogresso.it”.

Per riassumere, abbiamo fatto una RAZIONALIZZAZIONE DEL BILANCIO PUBBLICO DELLO STATO. Abbiamo tagliato “rami secchi”, spostato o tagliato risorse da voci improduttive e residuali o “fatte male” o che hanno da tempo “compiuto il loro obiettivo ma che sono ancora in piedi” e, soprattutto, tagliato molti crediti di imposta e incentivi, alcuni inutili, altri vecchi di anni, altri che son stati fatti invece palesemente per fare elemosina ad alcune categorie, facendogli risparmiare qualche soldo (e solo se fanno determinate cose, entro determinati tempi con un sacco di limiti e paletti), altri sono palesi favori politici ed elettorali. Tutte le imprese e le persone sono da anni concordi nell’utilità di tagliare parte dei crediti di imposta e incentivi vari sparsi a “caso”, senza un disegno, né un progetto, spesso fatti come “regalo elettorale”; e usare questo “risparmio di soldi raccolti” per abbassare strutturalmente e per sempre le tasse a tutti.

Lo sappiamo tutti, per poter vivere, per poter ripartire, per poter creare cose nuove, per creare lavoro, per investire, servono soldi, quindi il modo migliore è quello di lasciare ai cittadini più soldi possibile nello loro tasche. POCHE TASSE MA BUONE.

RIDUZIONE DEL 15% DELL'IRPEF

RIDUZIONE DEL 15% DELL’IRPEF

ABBASSARE LE TASSE SUL REDDITO A TUTTE LE PERSONE (sia lavoratori che pensionati)

L’IRPEF è la tassa che pagano tutti i lavoratori e i pensionati, tutti quelli che hanno un reddito (quindi la maggioranza della popolazione). Si tratta dell’Entrata più grossa delle Casse dello Stato, la voce più importante, quella principale.

Tutti beneficeranno di questa riduzione, per sempre. Allo stesso tempo verranno rimodulate le aliquote per renderle più eque ed equilibrate (vedi il paragrafo RIFORMA DELLE ALIQUOTE FISCALI).

Gli Italiani si troveranno più ricchi, in media di circa il 15% in più rispetto adesso (a seconda del proprio scaglione). Sarà un salto di qualità epocale senza precedenti, farà finalmente alzare la ricchezza netta spendibile pro capite degli italiani.

RIDUZIONE DELL'IRES PORTANDOLA AL 15%

RIDUZIONE DELL’IRES PORTANDOLA AL 15%

L’IRES è la tassa sul reddito che pagano tutte le aziende, le imprese, le attività economiche e commerciali di qualunque tipo e qualunque grandezza. La si paga sull’utile. Esiste in ogni Paese (in Inglese si chiama Corporate Tax) e quella Italiana (unita all’IRAP che ricade sempre solo sulle aziende) è tra quelle più alte del mondo. E’ uno dei motivi (non l’unico) per cui è difficile fare impresa in Italia. Attualmente l’aliquota è al 24% (e poi si somma il 3,9% dell’IRAP).

Noi la porteremo al 15%, quindi a livelli accettabili, tra i più bassi al mondo.

Farà valere di più la pena investire, creare attività, imprese, aziende, attività commerciali ed artigiane, così poi si avrà più ricchezza, più utile, più lavoro.

Alla fine, si fa impresa e business per crearsi un profitto, e più alto è questo profitto (meno tassato) meglio è! Anzi, molte aziende riusciranno anche ad investirlo e quindi a creare più lavoro, più crescita, più opportunità!

CANCELLAZIONE DELL'IRAP

CANCELLAZIONE DELL’IRAP

L’IRAP (imposta regionale sulle attività produttive e commerciali) è la tassa più odiata dalle imprese, dagli artigiani, dai commercianti e da chi produce ricchezza tramite un’attività imprenditoriale (fabbrica, PMI, negozio o ristorante che sia). Esiste solo in Italia, è ingiusta, iniqua, sbagliata, inventata per trovare un modo per attappare qualche buco di bilancio della sanità (infatti viene usata in ogni Regione per coprire parte dei costi della Sanità).

La si paga sull’intero fatturato dell’impresa, quindi includendo anche costi, perdite, ecc. Anzi, più costi hai, per esempio perché hai tanti dipendenti, più paghi (quindi è anche un disincentivo ad assumere). Per assurdo, se un’impresa è in perdita, o arriva giusta giusta al pareggio di bilancio, deve comunque pagare questa imposta a prescindere.

L’aliquota è del 3,9% ma poi ogni Regione è libera di aumentarla come vuole a seconda delle varie categorie economiche (per esempio, in certe Regioni del Sud, per alcuni tipi di aziende, le aliquote arrivano anche al 6%).

E’ l’imposta più limitante, sbagliata, iniqua e contro l’imprenditorialità che abbiamo in Italia.

Serve per coprire un terzo della spesa sanitaria (circa 38 mld € per il 2020). Noi di Riforma e Progresso abbiamo trovato le risorse per poter cancellare definitivamente, per sempre e per tutte le aziende private questa iniqua imposta sulle attività produttive.

Di sicuro, solo grazie alla cancellazione di questa imposta, molte aziende potranno iniziare finalmente a respirare, crescere, nascere, assumere più persone e svilupparsi meglio. Ovviamente non è l’unica miglioria che faremo per le aziende (leggi di più nel Programma Imprese, PMI e Start-up).

PER FAR PAGARE LE TASSE ALLA GENTE SERVE ABBASSARGLIELE E RENDERGLI LA VITA FACILE PER POTERLE PAGARE!

SEMPLIFICAZIONE NELLE MODALITA' DI CALCOLO E DI PAGAMENTO DELLE TASSE

SEMPLIFICAZIONE NELLE MODALITA’ DI CALCOLO E DI PAGAMENTO DELLE TASSE

In Italia pagare le tasse è complicato, richiede tempo, fatica, lungaggini, e il dover pagare professionisti che aiutino a capire cosa, come e quanto pagare di tasse.

Secondo l’annuale classifica della Banca Mondiale, nel suo report DOING BUSINESS 2020, per quanto riguarda la facilità di fare business, e nello specifico, della facilità di pagare le tasse, l’Italia si trova al 58° posto (dopo Kenya e Kosovo) su un totale di 190 Paesi (per es. Spagna 30°, Austria 27°, Germania 22°).

Per la precisione, si prendono in considerazione i parametri:

QUANTE TASSE SI PAGANO, (per peso fiscale e per varietà di tasse e imposte, In Italia siamo al 128° posto su 190 Paesi del Mondo, dove per esempio la Grecia è al 72° posto, Germania al 46°, Regno Unito 27°).

QUANTI TIPI DI TASSE ANNUALMENTE SI PAGANO, (14 in Italia contro le, per esempio, 9 in Germania, 7 in Nuova Zelanda, 6 in Svezia).

QUANTE ORE SERVONO PER PAGARE LE TASSE NELL’ARCO DI UN ANNO (238 in Italia contro le, per esempio, 193 in Grecia, 175 negli USA, 131 in Austria).

DOBBIAMO PUNTARE IN ALTO E RIVOLUZIONARE IL SISTEMA

Dobbiamo migliorare il sistema, rivoluzionandolo, cercando di ispirarci ai Paesi considerati i primi della classe, i più efficienti al Mondo, i primi in classifica tra i Paesi che hanno i migliori, più efficienti, veloci e semplici sistemi fiscali al Mondo:

HONG KONG – NORVEGIA – SINGAPORE – GIAPPONE – NUOVA ZELANDA -DANIMARCA – FINLANDIA – ESTONIA – SVIZZERA – OLANDA – REGNO UNITO – USA

Come dicono nel Report Paying Taxes 2018 della Banca Mondiale: “un buon sistema fiscale dovrebbe assicurare che le tasse siano proporzionate e certe (non arbitrarie), e che il metodo di pagamento delle tasse sia conveniente e semplice per i contribuenti”.

In genere in Italia le tasse si pagano o una volta l’anno o due volte (con ACCONTI E SALDI) o in determinati casi specifici anche 4 volte l’anno.

Il Report Doing Business 2018 categorizza 14 macro tasse che le imprese, i professionisti, le attività commerciali, produttive e artigianali devono pagare:

CONTRIBUTI – 169 ore annuali in media per pagarli. Range aliquota media: dal 26.56% al 31.38% sullo stipendio mensile lordo.

IRES – 39 ore in media per pagarla aliquota del 24% – va versata tramite modello F24 e relativo codice tributo Agenzia delle Entrate in un unica rata al 30 Novembre o 2 rate (30 Giugno e 30 Novembre) a seconda che l’acconto per l’anno di imposta sia pari o superiore a 257,52 euro. NOI DI RIFORMA E PROGRESSO PORTEREMO L’ALIQUOTA AL 15%

IRAP – aliquota media 3.9% – si deve pagare con il sistema degli acconti e saldi delle imposte sui redditi ovvero: entro il 30 giugno di ogni anno occorre versare il saldo dell’anno precedente più il primo acconto per l’anno successivo; entro il 30 novembre di ogni anno occorre invece versare il secondo acconto per l’anno successivo. NOI DI RIFORMA E PROGRESSO CANCELLEREMO COMPLETAMENTE L’IRAP A TUTTI PER SEMPRE

IMU – Imposta sugli immobili che si paga due volte l’anno, acconto al 16 Giugno e il Saldo 16 Dicembre. Ogni comune decide l’aliquota entro certi parametri. Aliquota media attorno all’1.06% del valore catastale. NOI DI RIFORMA E PROGRESSO TRASFORMEREMO L’IMU IN MODO CHE L’ALIQUOTA SI PAGHI SUL NORMALE VALORE DI MERCATO (come già avviene in tutti i Paesi Europei) E NON PIU’ SU VALORI CATASTALI PRECALCOLATI.

DIRITTI CAMERA DI COMMERCIO – Dipende che tipo di attività e impresa si abbia, da quale fatturato si faccia, se si è un semplice artigiano autonomo o una fabbrica che fattura milioni, si va da € 50 l’anno ai € 2.815. NOI DI RIFORMA E PROGRESSO CANCELLEREMO QUESTA TASSA A TUTTI E PER SEMPRE

TASI – Dal 2020 è stata accorpata all’IMU (quindi non cancellata, semplicemente accorpata all’IMU, e la si paga assieme). L’aliquota media è attorno allo 0.08%

IMPOSTA SUI REGISTRI E I LIBRI CONTABILI E LORO VIDIMAZIONI – Disciplina complessa, riformata nel 2019, che mescola la tenuta dei libri in formato cartaceo con quella in formato elettronico. Tasse fisse da pagare a seconda del tipo di libro/registro, la più alta è sui 516 euro. Si versa una volta l’anno (es. 16 Marzo 2020). NOI DI RIFORMA E PROGRESSO CANCELLEREMO QUESTA IMPOSTA A TUTTI E PER SEMPRE. CANCELLEREMO ANCHE L’OBBLIGO DI DOVER VIDIMARE LE PAGINE DEI LIBRI CONTABILI.

TASSA SULLE TRANSAZIONI

MARCHE DA BOLLO (varie, su vari documenti, sui contratti, ecc.)

TASSA SUI CARBURANTI

TASSA SULLE ASSICURAZIONI

TASSE PUBBLICITARIE – NOI DI RIFORMA E PROGRESSO CANCELLEREMO QUESTE TASSE A TUTTI E PER SEMPRE

IVA – In media la si paga in 30 ore, lo scaglione più alto è al 22%. La si paga mensilmente ma alcuni contribuenti la possono versare anche trimestralmente.

TASSA SUI VEICOLI – diversi importi di tasse ed aliquote, dipende.

Tutte queste sono le tasse principali, fisse, annuali, le più importanti, poi come sappiamo tutti, ci sono tanti altri piccoli balzelli (a seconda del tipo di attività). Al di là delle tasse, il problema è anche quello della complessità per pagarle.

Nella maggior parte dei Paesi ritenuti i migliori, in sintesi, le tasse si pagano così:

Lo Stato (attraverso la sua agenzia ministeriale) invia una volta l’anno, via mail e via lettera, o all’interno di un sito apposito dell’agenzia, un semplice documento di poche pagine, già compilato e che ti dice quante tasse devi versare oppure quanti soldi lo Stato verserà a te in quanto sei tu che avanzi (per crediti vari, ecc.).

Nel documento alla fine, gentilmente, ti scrivono che se ti sembra manchi qualcosa o ci siano errori, basta che telefoni/scrivi mail o lettera, o ti rechi di persona in agenzia o tramite il sito, e correggi/mandi/dimostri in modo da modificare l’importo.

Quindi, rispetto al nostro 730 precompilato è tutta un’altra storia!

Poi per pagare le tasse:

Ad HONG KONG per esempio, le tasse si possono pagare via:

TELEFONO (telefonando e seguendo voce registrata, digitando con il tastierino numerico) – ONLINE – ai BANCOMAT – in Banca – in certi NEGOZI ABILITATI – in POSTA – di persona presso gli uffici governativi. Non servono speciali moduli, paghi e basta utilizzando un codice.

Se avanzi tu soldi: indichi il tuo IBAN e lo Stato ti accredita la somma nel giro di un paio di settimane in media (in Norvegia ad esempio accreditano in pochi giorni).

Se si hanno delle deduzioni da fare (per crediti di imposta, deduzioni ecc.) in genere, è sufficiente inserire nel sito dedicato, le fatture e i documenti che provano determinate spese. Non serve fare altro, sarà poi l’agenzia a rielaborarle e in automatico farti vedere la somma riaggiornata al netto delle deduzioni che si hanno diritto.

In molti Paesi, che tu sia un persona fisica, o un’azienda o una partita IVA, in genere è lo Stato a fare tutto, non sei tu o i tuoi dipendenti a dover fare conti, riempire moduli su moduli, rispettare scadenze ecc. Ogni persona e ogni attività ha un codice (come in Italia abbiamo il codice fiscale e la partita IVA) e si fa tutto in un unico portale di un unico sito ufficiale. Tu non devi fare più di tanto, ci pensa lo Stato a fare tutto. In tale portale paghi le tasse, e ricevi anche denaro pubblico se ne hai diritto (es. soldi e aiuti contro il corona virus oppure se hai diritto per determinate ragioni). Controlli tutto tramite il sito e ti viene accreditato nell’IBAN da te indicato.

In molti Paesi, come ad esempio in Nuova Zelanda, nel sito/portale unico e ufficiale della loro Agenzia delle Entrate, in modo chiaro e semplice, con pochi pulsanti, ti guida attraverso un procedimento guidato, per trovare quello che cerchi.

Vale sia per le aziende/professionisti che per i privati cittadini individuali.

Ti apri partita IVA online in pochi click, aggiorni la tua situazione dati personale, hai sotto occhio in un attimo la tua posizione, per esempio ti mostra tutti i tipi di tasse che devi pagare e ti mostra se le hai pagate, quanto e quando.

Ogni cittadino/impresa/professionista ha la propria cartella con dentro tutta la sua situazione. Se hai avuto un bimbo e vuoi richiedere i soldi che lo Stato ti assegna come welfare perché hai avuto un bimbo, basta che clicchi un pulsante ed alleghi un documento/un codice di certificazione della nascita (rilasciato dal proprio comune), e in automatico in pochi giorni ricevi (o ricevi con scadenza temporale) il denaro direttamente nel tuo IBAN indicato.

Comunque senza entrare troppo nei dettagli, anche perché rischieremmo di dilungarci in tecnicismi, attraverso esperti e professionisti del settore, esaminando nel dettaglio le procedure, i form e le tecnologie di suddetti Paesi, noi di Riforma e Progresso vogliamo riproporre sistemi simili anche in Italia.

UN UNICO SITO WEB PER CALCOLARE QUANTE TASSE PAGARE, PER PAGARLE E PER FARE QUALUNQUE COSA: RICHIESTE WELFARE, APRIRE UNA DITTA, ECC.

In Italia purtroppo, molto spesso, si evade per sopravvivere. Abbiamo il sistema fiscale tra i più complicati, esosi ed inefficienti del mondo. E come se non bastasse, molte delle tasse faticosamente pagate, vengono sprecate e non danno ai cittadini i

servizi che dovrebbero invece dare (come accade invece nel resto d’Europa). Per fare in modo che tutti paghino le tasse è lo Stato e il sistema che devono cambiare, la colpa non è solo dei cittadini. PREVENIRE E’ MEGLIO CHE CURARE.

Noi di “Riforma e Progresso” una volta che saremo al Governo creeremo un NUOVO, UNICO SISTEMA CENTRALIZZATO SEMPLIFICATO AUTOMATIZZATO da dove ogni cittadino, impresa, professionista potrà da solo fare tutto, visionare tutto, in modo chiaro semplice e immediato.

Potrà poi anche calcolare esattamente quante tasse deve pagare inserendo un determinato reddito (o più redditi). Potrà comunicare con la Pubblica Amministrazione direttamente da tale portale.

Il sito sarà anche in formato APP e per chi vorrà, sarà possibile fare le stesse cose ma recandosi direttamente presso un qualunque ufficio dell’Agenzia delle Entrate o un qualunque CAF.

UN UNICO SITO WEB (anche in formato APP e per chi non è pratico con la tecnologia, può recarsi all’Agenzia, ai CAF ecc.)

Ogni PERSONA, AZIENDA, PROFESSIONISTA dovrà registrarsi, e avrà poi una propria CARTELLA con dentro tutti i dati della propria situazione personale, tutti i suoi dati, cosa fa, se lavora, come, cosa, dove, quanto ha pagato di tasse, quanto deve pagare, potrà chiedere rimborsi, deduzioni ecc.

Le proprietà che ha, il proprio reddito, quanti contributi ha versato e quanti anni gli mancano per andare in pensione e quanto prenderà di pensione.

FARE COME IN ESTONIA E DARE AD OGNI CITTADINO E IMPRESA UN CODICE UNICO CON UN BADGE PERSONALE CON IL QUALE ACCEDERE A TUTTI I SERVIZI

CI SARA’ ANCHE UNA PROCEDURA PER GUIDARE LE PERSONE PER CAPIRE, TROVARE QUELLO CHE CERCANO

CI SARA’ UN CALCOLATORE DOVE INSERIRE UN REDDITO E CAPIRE QUANTO SI PAGHERA’ DI TASSE. Ciò che appare sarà CERTO, SICURO e quello che effettivamente si dovrà pagare e che si pagherà direttamente da li cliccando un pulsante

Tale piattaforma servirà anche per:

- AVERE SOTT’OCCHIO TUTTE LE TASSE DA PAGARE E SE SONO PAGATE (es. anche il BOLLO AUTO, e la possibilità di pagarle direttamente dal sito). Il sito manderà notifiche e mail/sms per ricordare scadenze, cosa manca da pagare, ecc.

- CHIEDERE E RICEVERE SUSSIDIO DI DISOCCUPAZIONE, BONUS MATERNITA’, e tutti i vari benefici del WELFARE. Non servirà fare altro (nessuna carta, non serve recarsi nei vari uffici pubblici, fare file, carte sopra carte, ecc.) tutto AUTOMATICO

- APRIRE PARTITA IVA, PAGARE TASSE, CONTRIBUTI, SI AVRA’ UN CALENDARIO AUTOMATICO DELLE SCADENZE, DEL CALCOLO FISCALE, ecc.

- APRIRE UN AZIENDA e avere l’intera propria posizione sotto controllo, con pochi pulsanti, notifiche sulle cose da fare, reminders, ecc. REGISTRARE CONTRATTI, CARICARE FATTURE, ecc.

RIFORMA DELL'IRPEF

RIFORMA DELL’IRPEF

La nostra costituzione dice che “Il sistema tributario italiano è informato a criteri di progressività”, ed è così anche nella stragrande maggioranza dei Paesi del mondo. in quanto le tasse progressive sono logiche, eque, socialmente corrette e creano un giusto equilibrio per ogni contribuente.

Un modello da seguire: Le Tasse in Germania

L’imposta personale sul reddito è la principale fonte di gettito in Germania. La sua base imponibile ricomprende i redditi da lavoro dipendente ed autonomo e da pensione, i redditi da impresa (nei casi diversi dalle società di capitali), i redditi da capitale, inclusi i canoni. Ne sono esclusi gli alimenti dovuti dai coniugi, i sussidi di disoccupazione, le borse di studio nonché i redditi inferiori per l’anno 2020 a 9.408 euro nel caso di single (o anche separati o divorziati) o a 18.816, coppie sposate, incluse le unioni civili. Ai soli fini del calcolo delle ritenute da parte del sostituto di imposta, ogni contribuente viene assegnato a una fra sei distinte categorie in base alla propria specifica condizione familiare e reddituale. La prima categoria comprende i single in senso lato, la seconda i single con prole, e così via. Nei casi dubbi si fa riferimento al principio di minimizzazione del carico fiscale. Oltre la soglia esente, le aliquote variano in maniera continua fra il 14% ed il 42%. L’aliquota più elevata si applica solo qualora il reddito superi i 57 mila euro circa per i single e i 110 mila euro per le coppie. Oltre questi livelli l’aliquota rimane inalterata fino a valori pari a circa 5 volte quei livelli, per attestarsi poi sul 45%. Ognuno può calcolare le proprie imposte sul del ministero delle Finanze. La redazione della dichiarazione dei redditi è nella disponibilità del contribuente che ritenga di avere diritto a un rimborso (che viene erogato entro sei mesi). La dichiarazione è invece obbligatoria per le coppie monoreddito (o con coniuge redditualmente prevalente) o per i beneficiari di trattamenti assistenziali (per oltre 410 euro). Non mancano alcune spese fiscali. Il tutto poggia – ed è una condizione tutt’altro che secondaria – su una amministrazione finanziaria efficiente e vicina ai contribuenti.

LA RIFORMA CHE SERVE

Siamo tutti d’accordo che in Italia abbiamo bisogno subito di una riforma epocale del sistema fiscale, dell’IRPEF.

Come riporta un sunto della relazione della Società italiana di economia pubblica (LE RIFORME DELL’IRPEF: UNO SGUARDO ATTRAVERSO 45 ANNI DI STORIA Simone Pellegrino, Università di Torino Paolo M. Panteghini, Università di Brescia e CESifo- 16 gennaio 2020): “dopo i vari studi fatti si denota come il nostro attuale sistema fiscale sia stato più volte modificato negli anni, non sempre per ragioni tecniche ma, anzi, spesso dovute all’intrecciarsi di vicende politiche, all’intervento di gruppi di pressione e, indubbiamente, a esigenze di gettito (le quali hanno reso il tributo un pilastro essenziale per la nostra fiscalità).

Nell’articolo abbiamo anche cercato di esaminare i cambiamenti applicati all’imposta alla luce dei principi di generalità, neutralità (orizzontale e verticale) e non discriminazione, sui quali si era basata la Commissione Cosciani, dal cui lavoro nasce l’IRPEF. Ebbene, il quadro che emerge sembra rappresentare un sistema che si allontana da detti principi per arrivare ad un coacervo di norme ove l’onere di imposta è taylored-made (con buona pace per l’equità orizzontale e verticale) e la comprensione delle norme è spesso faticosa e controversa (il contenzioso in materia ne è la riprova). Negli anni, si assiste inoltre ad una pronunciata erosione della base imponibile, dovuta non solo al proliferare delle spese fiscali ma anche alla crescita disordinata di numerose forme sostitutive di imposizione. Per tutti questi motivi, riteniamo sia giunto il momento di una revisione strutturale dell’IRPEF che, modificando o eliminando molti istituti, introdotti spesso con un approccio emergenziale, garantisca non solo un ritorno ai principi della Costituzione ma anche un miglior coordinamento tra la norma e la sua applicazione e, a vent’anni dalla sua introduzione, l’effettiva applicazione dello Statuto dei diritti del contribuente”.

Come dicono Mauro Marè e Nicola Rossi, 21 febbraio 2020 nel Corriere della Sera

Un sistema tributario deve essere compreso ed accettato dai contribuenti, cioè deve avere, prima di ogni altra cosa, valori di riferimento chiari e una propria condivisibile coerenza interna. Certo una buona tecnica tributaria è indispensabile ma non è sufficiente se non associata ad un grado di trasparenza e semplicità che renda la riforma accettabile. Quando così non è, la reazione è inevitabile e si traduce nel tentativo di aggirare il dettato legislativo fino a disapplicarlo.

La progressività continua einaudiana poggia su due concetti: il reddito necessario per condurre una esistenza minimamente dignitosa (il minimo esente) e la quota massima di reddito che riteniamo accettabile attribuire allo Stato per i servizi che ci rende (l’aliquota di imposta).

Ci sono vari tipi di progressività e quella più usata ed equa è la progressività «continua», ovvero, il caso in cui l’aliquota media del prelievo cresce al crescere del reddito senza mostrare i «salti» che sono propri di una imposta a scaglioni. Evitando così che i contribuenti possano incappare in situazioni in cui ad un euro aggiuntivo di reddito imponibile possano corrispondere – anche a livelli contenuti di reddito – livelli aggiuntivi di prelievo tali da indurre il contribuente a rinunciare a lavorare o a produrre (e ad evadere/eludere). Sono situazioni tutt’altro che infrequenti anche in Italia, moltiplicate dal sovrapporsi disordinato fra sistema tributario e sistema assistenziale.

Per conoscere il livello di prelievo – e quindi per capire se uno sforzo lavorativo in più vale la pena – i contribuenti tedeschi devono, ad esempio, servirsi di un apposito calcolatore disponibile nel sito delle Agenzia delle Entrate tedesca (non serve per forza il commercialista)

Ma al sistema tedesco, serve apportare delle migliorie, per rendere migliore la comprensione di quanto un contribuente deve pagare (se magari, per esempio, decidesse di fare anche un secondo lavoro a aumentare il proprio reddito in altri modi). Questo sarebbe perfezionato attraverso una “progressività continua einaudiana”: in quel caso l’aliquota marginale (quella pagata sul reddito addizionale che vorrei guadagnare) è sempre la stessa per ogni livello di reddito e pari all’aliquota unica del sistema, in modo da far valere la pena mettersi a fare un secondo lavoro ad esempio. Questo è utile per eliminare i salti di progressività collegabili ai passaggi dei diversi scaglioni di reddito.

(Fonte: Società italiana di Economia Pubblica e Corriera della Sera: https://www.corriere.it/economia/tasse/cards/riforma-irpef-tentazione-modello-tedesco-tasse-tante-aliquote-fascia-esente/tasse-germania-come-funzionano.shtml).

Ci sono vari tipi di progressività e quella più usata ed equa è la progressività «continua», ovvero, il caso in cui l’aliquota media del prelievo cresce al crescere del reddito senza mostrare i «salti» che sono propri di una imposta a scaglioni. Evitando così che i contribuenti possano incappare in situazioni in cui ad un euro aggiuntivo di reddito imponibile possano corrispondere – anche a livelli contenuti di reddito – livelli aggiuntivi di prelievo tali da indurre il contribuente a rinunciare a lavorare o a produrre (e ad evadere/eludere). Sono situazioni tutt’altro che infrequenti anche in Italia, moltiplicate dal sovrapporsi disordinato fra sistema tributario e sistema assistenziale.

Per conoscere il livello di prelievo – e quindi per capire se uno sforzo lavorativo in più vale la pena – i contribuenti tedeschi devono, ad esempio, servirsi di un apposito calcolatore disponibile nel sito delle Agenzia delle Entrate tedesca

Ma al sistema tedesco, serve apportare delle migliorie, per rendere migliore la comprensione di quanto un contribuente deve pagare (se magari, per esempio, decidesse di fare anche un secondo lavoro a aumentare il proprio reddito in altri modi). Questo sarebbe perfezionato attraverso una “progressività continua einaudiana”: in quel caso l’aliquota marginale (quella pagata sul reddito addizionale che vorrei guadagnare) è sempre la stessa per ogni livello di reddito e pari all’aliquota unica del sistema, in modo da far valere la pena mettersi a fare un secondo lavoro ad esempio. Questo è utile per eliminare i salti di progressività collegabili ai passaggi dei diversi scaglioni di reddito. (Fonte: Società italiana di Economia Pubblica).

Facciamo adesso una veloce panoramica comparativa dei sistemi fiscali, sulle tasse sul reddito, che esistono in vari Paesi del mondo, quelli più simili all’Italia:

NUOVA ZELANDA: https://www.ird.govt.nz/

GIAPPONE: https://www.japan-guide.com/e/e2206.html

GERMANIA: https://taxsummaries.pwc.com/germany/individual/taxes-on-personal-income

USA: https://taxsummaries.pwc.com/united-states/individual/taxes-on-personal-income

FRANCIA: https://www.cabinet-roche.com/en/2020-income-tax-in-france-scale-deadlines/

SPAGNA: https://taxsummaries.pwc.com/spain/individual/taxes-on-personal-income

REGNO UNITO: https://www.gov.uk/income-tax-rates

ITALIA: https://www.altalex.com/guide/irpef-scaglioni-aliquote

Come si può vedere la prima aliquota per i redditi più bassi va dal 5%, poi 10% fino al 14%, 19% o 20% nel Regno Unito. In Italia invece è al 23%!

In molti Paesi c’è poi la NO TAX AREA, lo scaglione di reddito entro il quale non si devono pagare tasse (0%)

Anche in Italia ce l’abbiamo ma tanto per cambiare è complicata, sono 3:

8.145 euro per i lavoratori dipendenti;

8.125 euro per i pensionati under e over 75 anni;

4.800 euro per i lavoratori autonomi.

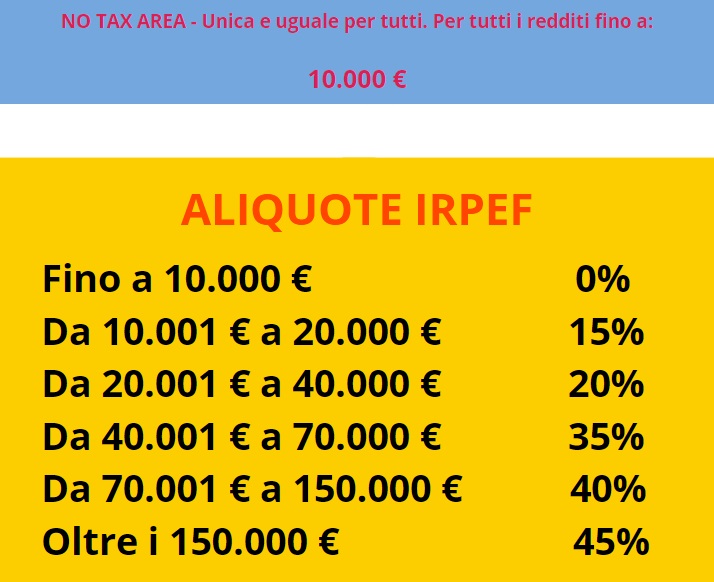

NOSTRA PROPOSTA DI RIFORMA DELLE ALIQUOTE IRPEF (da rivedere con esperti e Comitato Scientifico Economico)

CAMBIARE I MECCANISMI DI ACCERTAMENTO PER IL PAGAMENTO DELLE TASSE A IMPRESE E COMMERCIANTI

CAMBIARE I MECCANISMI DI ACCERTAMENTO PER IL PAGAMENTO DELLE TASSE A IMPRESE, PMI, ARTIGIANI E COMMERCIANTI

La fantasia del fisco italiano non si esaurisce con la creazione di nuovi, anche se impensabili, tributi. Si scatena anche negli accertamenti che vengono condotti sui contribuenti per verificare la loro fedeltà fiscale. Nascono così i “bottigliometri” e i “tovagliometri”, i sistemi di accertare il reddito ad esempio dei ristoranti, calcolando il numero dei tovaglioli spediti in lavanderia, oppure i vuoti del vetro, o quanti etti di pasta si dovrebbero utilizzare per cucinare un primo piatto al ristorante… Meccanismi ancora utilizzati, anche se un po’ sorpassati dai nuovi strumenti di accertamento fiscale, concentrati sull’analisi delle banche dati.

CANCELLEREMO QUESTE PRATICHE

Ogni attività sarà lasciata libera di gestirsi, lavorare, produrre, come vuole. Pagherà le tasse soltanto sul fatturato e basta, e ci si baserà sulle fatture (sia usate per acquistare i beni/servizi) sia quelle per aver venduto beni e servizi.

Sarà importante che il negoziante/ristoratore per esempio, traccino ogni pagamento/transazione e che siano in regola con i contratti di lavoro, le certificazioni su sicurezza e sanità. Ma per il resto, il fisco non deve più ficcare il naso nei dettagli dell’attività (per es. quanta pasta vendere o quanti tovaglioli o coperti dovresti fare in media).

Con le nostre riforme sulla burocrazia, i nostri abbassamenti o cancellazione delle tasse, il nostro nuovo sistema che creeremo per rendere ancora più facile e soprattutto gratis, i pagamenti elettronici, i commercianti non avranno più scuse per “lavorare in nero o non battere scontrini”. Lo Stato inizierà a mostrare fiducia ai commercianti e ai lavoratori autonomi, ma loro, allo stesso tempo, dovranno iniziare a fidarsi e supportare lo Stato e smettere con le pratiche illecite.

Noi di Riforma e Progresso vogliamo iniziare una nuova era, dove lo Stato è al servizio dei cittadini, dove Stato e cittadini comunicano tra loro, dove ci sia fiducia costruttiva.

SEMPLIFICAZIONE PER AFFITTARE UNA CASA

SEMPLIFICAZIONE PER AFFITTARE UNA CASA

Noi di Riforma e Progresso faremo in modo che, per registrare un contratto d’affitto (per poterlo poi indicare nella denuncia dei redditi) basterà inviarlo online in PDF nella propria cartella online del cittadino dell’unico ente/sito web che creeremo per gestire tutto e avere sott’occhio la propria posizione fiscale e contributiva. Non serviranno più marche da bollo, tasse di registro, deleghe, pagamenti di alcun tipo! Gratis e veloce!

BASTA CONTROLLI SUI DEFUNTI

BASTA CONTROLLI SUI DEFUNTI

VIETARE ALL’AGENZIA DELLE ENTRATE DI ANDARE DAI PARENTI DEL DEFUNTO PER CHIEDERGLI NOTA E VISIONE DELLE SPESE SOSTENUTE PER IL FUNERALE. E’ successo a migliaia di italiani in tutta Italia, una cosa scandalosa!

INVENTEREMO UNA PRESCRIZIONE FISCALE

INVENTEREMO UNA PRESCRIZIONE

FISCALE

SERVE BLOCCARE L’AGENZIA DELLE ENTRATE IN MODO CHE NON VERIFICHI NULLA E NESSUN CONTENZIOSO ANTECEDENTE AD OLTRE 2 ANNI PRIMA! Spesso accade che arrivi alle famiglie una lettera dove il fisco contesta un mancato o errato versamento (anche di cifre irrisorie) accaduto anche oltre 10 anni prima! E nella lettera oltre a chiederti di pagare ti calcolano anche gli interessi ricalcolati fino a quel momento (un decennio di interessi!) ma che colpa ne ha il contribuente se l’agenzia si è svegliata dopo 10 anni a controllare! Serve una prescrizione di 2 anni!

L’agenzia ha tempo 2 anni per far controlli e contestare o sanzionare i contribuenti per cose che hanno o non hanno fatto entro quei 2 anni! Dopodiché il caso è prescritto per legge!

INNOCENTE FINO A PROVA CONTRARIA

INNOCENTE FINO A PROVA CONTRARIA

Adesso con l’Agenzia delle entrate, si è purtroppo “colpevoli e delinquenti fino a prova contraria”! Per esempio, grazie a redditometro e spesometro il fisco sa tutto di noi, anche troppo, ai limiti della privacy. Ma questo manco basta perché se qualcosa non torna al funzionario del fisco, ci chiameranno a dimostrare, (come delinquenti fino a prova contraria, che se abbiamo speso più di quel che il funzionario ritiene compatibile con nostro stipendio e reddito), che quei soldi ce li hanno regalati i parenti o li abbiamo messi via in anni di risparmi per esempio. E se non riusciamo a dimostrarlo, comincia il contraddittorio, vale a dire un processino.

IL SISTEMA CORRETTO DOVREBBE ESSERE INVECE: E’ l’agenzia che deve dimostrare che siamo noi contribuenti evasori e non dovremmo invece essere noi contribuenti a dimostrare che non lo siamo! Serve quindi cancellare l’inversione dell’onere della prova.

Cancelleremo anche i premi incentivi sullo stipendio dei dipendenti del fisco, premi in denaro che prendono gli agenti/dipendenti se riescono a riscuotere un numero minimo di cartelle esattoriali, più contribuenti scovano e fanno pagare, più guadagnano! E’ una vergogna! Gonfiano in maniera spaventosa le cartelle esattoriali e per le quali molti giudici hanno sollevato l’incostituzionalità di questa pratica da strozzini (contro il principio di ragionevolezza nonché di buon andamento della pubblica amministrazione) in quanto aggi così alti oltrepassano a dismisura il costo che serve per coprire i costi della procedura stessa.

Il fisco è un aguzzino, spesso ha colpito anche disoccupati che non potendo pagare il canone Rai gli è stata portata via la casa oppure storie di cassintegrati che si son visti multe non pagate gonfiate da anni di pesanti interessi e sanzioni (solo per citare alcuni esempi).

Cancellare l’aggio sulle cartelle esattoriali (oneri di riscossioni) e cancellazione degli interessi di mora per ritardato pagamento. Il gap più critico è nella duplicazione di controlli e indagini tra le agenzie fiscali e la Guardi di Finanza.

Serve aumentare la tax compliance dei contribuenti e rendere più facile l’adempimento spontaneo. Sanzionare i funzionari del fisco che effettuino rilievi temerari cioè di dubbia fondatezza. Riceverà una sanzione amministrativa che pagherà tramite il suo stipendio.

Le rottamazioni, invece, non sono dei condoni perché non cancellano il debito originario ma solo sanzioni e interessi.

(Fonte: “La Repubblica dei Mandarini” di Paolo Bracalini)

Cambieremo anche l’attuale convenzione tra Ministero dell’Economia e l’Agenzia delle Entrate che prevede che i premi ai dirigenti dell’Agenzia scattano se gli accertamenti dell’agenzia sono fondati fino al 59% dei casi. Significa che attualmente, se massacrano i contribuenti sbagliandosi 41 volte su 100, prendono lo stesso premio. In tal modo l’agenzia è incentivata a trovare più “evasori possibile” ma forzando le cose, cioè cercando anche il pelo fuori posto anche su contribuenti onesti e ligi al dovere che hanno sempre pagato le tasse ma che per la complessità di norme e tributi, o per pochi euro dimenticati, l’agenzia si scaglia addosso per cercare di “vincere” quanti più euro possibile. Peccato che il 50% delle cause intentate dall’agenzia contro i contribuenti vedono sempre vincere i contribuenti. Questo significa che la metà delle volte che l’agenzia apre procedimenti/processi tributari, lo fa apposta anche se non ha prove sufficienti, Lo fa solo per far paura al contribuente sperando che paghi transando all’inizio per non arrivare a processo, oppure tanto per provare attaccandosi a un cavillo, tutto per portare a casa qualcosa!

SI RICOMINCERA’ DA CAPO CON UN UNICO SISTEMA

in estrema sintesi, noi di RIFORMA E PROGRESSO siamo dell’idea che:

PRIMA SI ABBASSANO LE TASSE E SI USANO LE RISORSE RIMANENTI PER CREARE SERVIZI, INVESTIRE IN LAVORO, RICCHEZZA E CRESCITA ECONOMICA. NEL FAR CIO’ SERVE QUINDI RIFORMARE IL FISCO, LA BUROCRAZIA, LA STRUTTURA FISCALE, IL METODO DEI CONTROLLI CREANDO, INFINE ANCHE UN NUOVO, UNICO E FACILE SISTEMA PER PAGARE LE TASSE.

UNA VOLTA CREATO UN SISTEMA SEMPLICE, UNICO, DIRETTO ED EFFICACE, SI FA UN’UNICA E ULTIMA PACE FISCALE DOVE SI CANCELLANO TUTTE LE CARTELLE ESATTORIALI ESISTENTI, VENGONO ANNULLATE E CHIUSE TUTTE LE CAUSE TRIBUTARIE, TUTTI I CONTRADDITTORI, TUTTO DI TUTTO! CHI HA DATO HA DATO E CHI HA AVUTO HA AVUTO! SI RICOMINCIA DA CAPO CON UN NUOVO SISTEMA!

SI DA POI DEL TEMPO AI CONTRIBUENTI PER METTERSI IN REGOLA CON IL NUOVO SISTEMA, IMPARARLO E SEGUIRLO.

SOLO DA QUEL PUNTO IN POI INIZIERANNO CONTROLLI DA PARTE DEL FISCO, UMANI E ONESTI, MA CHE SE BECCANO FURBETTI CHE SI OSTINANO COMUNQUE A CONTINUARE A FARE I FURBI ED EVADERE, ALLORA IN QUEL CASO LO STATO COLPIRA’ SEVERAMENTE TALI DELINQUENTI.

LA GRANDE RIFORMA FISCALE DI "RIFORMA E PROGRESSO"

LA GRANDE RIFORMA FISCALE DI “RIFORMA E PROGRESSO”

RENDERE IL FISCO AMICO DEL CONTRIBUENTE E NON PIU’ OPPRIMENTE ESATTORE

Ridurre i processi con il fisco

Cambiare il sistema in modo che diventi a favore dei contribuenti

ABOLIZIONE DI TUTTE LE PRESUNZIONI A FAVORE DEL FISCO E DELL’INVERSIONE DELL’ONERE DELLA PROVA NELLE LITI TRIBUTARIE

Il Fisco vince due volte su tre con parere favorevole della Cassazione. Come riporta Italia Oggi, nel 2016 il fisco ha avuto un indice di vittoria complessivo del 67% nei confronti di cittadini e imprese, l’Agenzia delle dogane e dei monopoli del 50%, Equitalia del 55% e gli enti territoriali del 71%. Risultati che lasciano intendere come le Entrate alla fine la spuntino contro i contribuenti. I contenziosi che sono arrivati al Palazzaccio sono stati 8.438.

Il 72% dei casi si tratta di persone fisiche costrette a ricorrere in giudizio, e non di società (dati estrapolati dai rapporti trimestrali sullo stato del contenzioso tributario). Perlopiù sono commercianti, imprenditori del manifatturiero, ristoratori e albergatori, che spesso ricevono cartelle ed avvisi di pagamento campati sul nulla, ma minacciosi, riguardanti quasi sempre imposte non pagate (Irpef, Irap, Imu e Iva) a detta del fisco. Ma che una volta su due non erano state pagate perché non dovute (e l’agenzia ha fatto quindi 1 volta su due un processo per niente).

Questo deve servire anche per non far ricadere il lavoro sui contribuenti e, come spesso accade, sui loro commercialisti, che a detta loro, sono diventati a spese proprie, semplici passacarte dell’Agenzia delle Entrate. I commercialisti dicono che si sentono a loro insaputa lavoratori dell’Agenzia, senza contratto, senza stipendio. La giungla immensa di adempimenti fiscali, spesso incomprensibili, rende il lavoro un vero e proprio supplizio.

VIETARE L’ACCERTAMENTO SENZA AVVISO

Tutti gli accertamenti fiscali effettuati “d’ufficio e ad insaputa del contribuente”, ossia senza un’ispezione sul luogo di lavoro o presso l’attività commerciale, o tramite accertamenti bancari, danno luogo a un accertamento fiscale immediato senza una previa comunicazione che dia al contribuente la possibilità di difendersi in anticipo evitando il contenzioso. Questo non succede solo per l’Iva (che è un tributo “armonizzato” ossia regolato dall’Ue) mentre capita sempre per Irpef, Ires, Irap, imposte di bollo, di registro, ecc.

VIETARE IL CONTROLLO AUTOMATICO DELLE DICHIARAZIONI E L’ARRIVO DELLA CARTELLA DI PAGAMENTO

Attualmente tutte le volte in cui c’è un errore o una omissione nella dichiarazione dei redditi, l’Agenzia delle Entrate può iscrivere direttamente a ruolo l’importo evaso e quello delle sanzioni. Al contribuente non resta che attendere la cartella esattoriale e impugnare quest’ultima. Il tutto ovviamente, senza un preventivo avviso.

NOSTRA SOLUZIONE:

L’AGENZIA DOVRA’ SOLTANTO SCRIVERE, NOTIFICARE AL CONTRIBUENTE CHE LE SEMBRA CHE C’è STATO UN ERRORE NELLA DICHIARAZIONE E GLI CHIEDERA’ CORTESEMENTE DI MODIFICARE/AGGIUNGERE IL DATO MANCANTE, CORREGGERE L’ERRORE O GIUSTIFICARLO ENTRO 30 GIORNI. Potrà essere fatto anche online, NON CI SARANNO SANZIONI.

DIVIETO DI AMMISSIONE DI PROVE IN APPELLO – In causa le prove possono essere presentate per la prima volta in appello

Immagina di fare una causa al fisco e di chiedere la dimostrazione della validità di una firma messa dal funzionario di turno.

L’Agenzia delle entrate non si costituisce e tu vinci la causa per assenza di prove contrarie. Successivamente il fisco fa appello e, in tale sede, presenta la prova che aveva omesso in primo grado. Secondo la giurisprudenza, in materia fiscale è possibile – a differenza di quanto succede nel processo civile – presentare nuove prove anche nei gradi successivi di giudizio. Il che ovviamente rende del tutto inutile il primo grado visto che la valutazione di tali documenti viene fatta per la prima volta, e in unico grado, in appello (non esiste l’appello dell’appello).

DIVIETO DEL CONTRIBUTO UNIFICATO E SPESE DI GIUDIZIO

Quando paghi le tasse per una causa fiscale devi pagare un importo per ogni atto che impugni. Facciamo un esempio. Ti arriva un fermo auto illegittimo perché basato su due cartelle ormai prescritte. Le tasse che devi pagare sono una per l’impugnazione del fermo, un’altra per l’impugnazione di una cartella, un’altra ancora per l’ultima cartella. Insomma hai triplicato la spesa.

Infine nonostante la legge preveda che il giudice tributario debba addossare le spese processuali alla parte che perde la causa, ciò succede sempre quando lo sconfitto è il contribuente; mentre quando soccombe il fisco, le spese processuali vengono in genere compensate.

Se invece si trova una soluzione prima del ricorso, attraverso l’adesione o la conciliazione, le spese se le paga da solo e per intero il contribuente.

AMMETTEREMO ANCHE LE PROVE ORALI CON TESTIMONI

Nel processo tributario non esistono prove testimoniali. L’unico modo che ha il contribuente per dimostrare di essere in regola con gli adempimenti fiscali è avere un documento tra le mani. Per cui, tutte le volte in cui non ci si procura un “pezzo di carta” o questo viene smarrito si perde la causa.

Facciamo un esempio. Una persona riceve, in regalo dalla madre, una cospicua somma di denaro contante e la deposita in banca. Qualche anno dopo l’Agenzia delle Entrate chiede giustificazioni della provenienza dell’importo.

Poiché la donazione è avvenuta in modo informale, il correntista vorrebbe portare, a proprio supporto, la testimonianza del padre che era presente al momento della consegna del denaro. Ma non può farlo perché la legge glielo vieta. Pertanto, pur non essendo la donazione soggetta a tassazione, in questo caso il beneficiario che non è stato in grado di dimostrare la provenienza dei contanti, verrà ugualmente tassato e sanzionato.

DIVIETO DI CONCILIAZIONE

Uno dei mezzi attualmente consigliati dall’Agenzia delle Entrate ai propri dipendenti è proporre una “conciliazione” al debitore. Se per esempio ti contestano 40 mila euro ma gliene dai 20 mila subito, chiudono la pratica e non ti portano a processo.

Molto spesso la cifra 40 mila euro è già gonfiata di suo e sai che per il 50% dei casi o più, è pure non vera e te l’hanno notificata solo per tirar su soldi, quindi, tanti contribuenti, per paura o pur di non rischiare anche se sanno di avere ragione in tutto o in parte, per non affrontare un costoso processo, anche per sfinimento visto che molti non hanno tempi e mezzi per recuperare tutte le scartoffie per difendersi, accettano e pagano i 20 mila euro subito e si evitano il processo! Se vietiamo di conciliare, l’Agenzia eviterà di fare cause che sa che non potrà vincere (sarà più incentivata a non farla, anche perché se perde saranno gli stessi ufficiali/dipendenti a rimetterci denaro dal proprio stipendio, oltre che a non averne più un guadagno visto che cancelleremo i budget di raggiungimento obiettivi “estorsivi”).

CHI PERDE PAGA LE TASSE PROCESSUALI DI TUTTI

Il processo sarà gratuito per il contribuente, totalmente a carico dello Stato.

Se poi il contribuente vince (come accade per la metà dei casi in media ogni anno) non dovrà pagare nulla, anzi, gli esattori dell’Agenzia e il capo ufficio/dipartimento riceveranno un abbassamento di stipendio per quel mese come “sanzione disciplinare”. Se il contribuente invece perde, pagherà tutte le spese processuali e i costi vari, sostenuti anche dall’Agenzia.

Gli esattori, ufficiali e dipendenti pubblici saranno incentivati a fare causa soltanto se avranno documenti, prove e la quasi certezza assoluta di vincere, anche perché riceveranno una gratifica economica qualora vincano la causa. Ma se intentano cause basate sul nulla invece, qualora perdano, dovranno rimetterci parte dei soldi dal proprio stipendio di una mensilità.

CREAZIONE DELL'UFFICIO PUBBLICO PER LA DIFESA DEL CONTRIBUENTE (U.P.D.C.)

CREAZIONE DELL’UFFICIO PUBBLICO PER LA DIFESA DEL CONTRIBUENTE (U.P.D.C.)

Noi di Riforma e Progresso, appena al Governo, tra le altre cose, creeremo anche un’apposito ufficio pubblico per la difesa del contribuente (U.P.D.C.), un ufficio disciplinare che risponde alla Presidenza del Consiglio dei Ministri, che sarà neutrale, imparziale e dovrà controllare l’operato dei dipendenti pubblici, e delle amministrazioni pubbliche, specie nel settore fiscale e giudiziario, e raccogliere eventuali lamentele o denunce da parte dei cittadini, in modo da poter verificare, fare analisi ed investigazioni interne e, se ritenute fondate, sanzionale amministrativamente o penalmente (da richiami, a decurtazioni di stipendio, fino anche al licenziamento), i dipendenti e dirigenti pubblici.

L’ufficio vigilerà anche sullo STATUTO DEI CONTRIBUENTI fatto nel 2000 ma ad oggi quasi mai applicato né seguito. Anche i privati potranno presentare domande, richieste di informazioni o denunciare fatti, e l’ufficio sarà costretto quindi a fare indagini interne, valutare, e risolvere il problema.

Per qualunque altra infrazione, il contribuente potrà, via mail o lettera, scrivere all’ufficio disciplinare che creeremo che servirà per controllare l’operato del fisco verso i contribuenti.

DIVIETO DI CHIEDERE DOCUMENTI INUTILI

– Faremo divieto per il fisco di poter chiedere documenti 2 anni dopo il fatto contestato;

– Altresì di pretendere dal contribuente informazioni di cui sono già in possesso altri organi della pubblica amministrazione (deve essere l’Agenzia stessa a preoccuparsi di reperirseli dagli altri enti pubblici).

CONCORSI ANCHE PER NOMINE INTERNE

Istituiremo concorsi interni all’Agenzia delle Entrate, per l’assegnazione degli incarichi interni (e il nuova U.P.D.C. vigilerà su questo), affinché si dia un taglio al clientelismo e favoritismo interno discrezionale che attualmente è in atto nell’Agenzia.

DIVIETO DI SANZIONI PER RITARDO SUI PAGAMENTI

Un’altra riforma che faremo noi di Riforma e Progresso sarà quella che, se si paga in ritardo di 15 giorni una qualunque tassa, non si deve pagare nulla di più (nessun interesse e nessuna sanzione).

Se si paga con un ritardo di oltre 15 giorni invece si pagherà in più solo lo 0.5% del valore della tassa stessa (a titolo di interesse).

Se si superano invece i 30 giorni si paga l’1% in più.

Basta. E’ ora di finirla come è successo in certi casi, dove, citando un caso come esempio, una persona ha pagato in ritardo di 1 giorno l’Irpef di 3.000 e passa euro, e qualche anno dopo si vede arrivare a casa una cartella esattoriale che per quel ritardo di 1 giorno, successo qualche anno prima, si vede costretto a dover pagare altri 1.000 euro di multa e interessi!

Tra l’altro, ricordiamo che noi di Riforma e Progresso creeremo un unico database/sito web/app nazionale, dove ogni cittadino e ogni impresa/azienda avrà la propria cartella online da dove si potrà avere sott’occhio la propria posizione fiscale, contributiva, ecc. vedere lo stato dei pagamenti, quali tasse sono da pagare, scadenze, ecc. e quali quelle già pagate, e si potranno pagare direttamente dal sito. Tutto in unica pagina web!

In caso di errori, si deve lasciare al contribuente la possibilità di rimediare in 30 giorni, pagando quanto non aveva versato e rimediando all’errore, non si deve “incolpare” subito e sanzionarlo.

DIVIETO DI RISCOSSIONE PRIMA DELL'INIZIO DELLA CAUSA

DIVIETO DI RISCOSSIONE PRIMA DELL’INIZIO DELLA CAUSA

FAREMO ASSOLUTO DIVIETO ALL’AGENZIA DELLE ENTRATE DI POTER RICHIEDERE LA SOMMA CONTESTATA ALL’INIZIO DELLA CAUSA PROCESSUALE. In Italia oggi è “prima paghi, poi si va in causa e poi se vinci, lo Stato ti restituisce i soldi” (spesso dopo anni, e c’è gente che pur avendo vinto e quindi pagato inizialmente per niente, ha fatto tempo purtroppo a fallire e chiudere bottega). Se il contribuente perde invece, dovrà pagare solo dopo, a sentenza confermata.

DIVIETO DI CARTELLE ESATTORIALI CON INTERESSI PER IMPORTI INFERIORI A 5 EURO

Qualunque agenzia (INPS inclusa) non può notificare e chiedere un pagamento che includa anche interessi, inferiore a 5 euro. Per esempio sono successi casi in cui arrivano cartelle che chiedono di pagare 1 centesimo, o pochi euro, perché non versati oppure perché dati in più per sbaglio dall’Agenzia e non dovuti o per qualunque altro motivo. Somme inferiori a 5 euro sono ridicole, costa di più pagarle (se si contano i costi del pubblico per fare il documento, pagare la carta, inviarlo via raccomandata, e poi il cittadino doversi recare in posta, pagare bollettino oppure bonifico ecc.) non ha senso!

SE E’ LO STATO A PAGARE IN RITARDO, DOVRA’ PAGARE ESSO STESSO GLI INTERESSI AL CONTRIBUENTE

NEL CASO SIA IL CONTRIBUENTE AD AVANZARE SOLDI DALLO STATO (SU PRECEDENTI DENUNCE DEI REDDITI, PAGAMENTI DELLE VARIE TASSE ) LO STATO DEVE ENTRO 30 GIORNI ACCREDITARE TALE SOMMA NEL CONTO CORRENTE SPECIFICATO DAL CONTRIBUENTE, ONLINE NEL SITO UFFICIALE PER PAGARE LE TASSE (il sito che creeremo una volta al Governo). I tempi medi attuale in Italia per i pagamenti delle pubbliche amministrazioni sono di 450 giorni.

SE LO STATO CI METTE PIU’ DI UN MESE, IL CONTRIBUENTE HA DIRITTO AGLI INTERESSI! QUESTO E’ IMPORTANTE ANCHE PER IL RIMBORSO IVA

PER LE IMPRESE PER ESEMPIO. E PAGARE OGNI TIPO DI CREDITO (anche per gli acquisti effettuati alle aziende).

Tutti i cittadini che avanzano soldi e crediti dallo stato, dai comuni, o da qualunque amministrazione, ente, o assicurazione statale, devono far richiesta soltanto tramite il sito online e lo Stato deve rimborsare entro 30 giorni. Se supera i 30 giorni, gli interessi verranno pagati dallo Stato che si rifarà poi sui dipendenti pubblici stessi di quella amministrazione (con sanzioni pecuniarie, disciplinari, o decurtazione stipendio, ecc.).

OBBLIGO DI CHIAREZZA DA PARTE DELLA PUBBLICA AMMINISTRAZIONE

Obbligo per il fisco e qualunque agenzia di non essere generici e spiegare nel dettaglio la contestazione che fanno al contribuente. Non basta semplicemente dire che “a loro avviso noi dobbiamo pagare un tot..o che gli risulta il mancato notro pagamento di tot e basta.

Campato per aria così”. E non possono chiedere soldi (tasse) su somme che il contribuente non ha ancora incassato (ci sono casi in cui contribuenti avanzavano soldi dallo Stato, magari risarcimenti o indennizzi o invalidità ma che poi non ha mai erogato, e che però dopo qualche tempo, lo Stato ha chiesto al contribuente di pagare le tasse su tali somme non ancora pagate dallo stesso Stato.

DEVE ESSERE POSSIBILE POTER CORREGGERE LE DICHIARAZIONI MA SENZA PENALITA’

Come spiegato nei paragrafi precedenti, con le nostre riforme faremo in modo che il contribuente possa tranquillamente correggere e modificare errori nelle proprie dichiarazioni dei redditi, o di correggere gli importi versati, pagare il dovuto, ecc. senza cadere in sanzioni! Anzi, entro 15 giorni dalla notifica di correzione, non dovrà pagare nemmeno gli interessi.

PREVEDERE CHE I GIUDICI DELLE COMMISSIONI TRIBUTARIE SIANO GIUDICI PROFESSIONISTI ADEGUATAMENTE FORMATI

Attualmente non è così, non esiste una carriera preferenziale ed univoca per i giudici delle sezioni tributarie, di solito sono giudici prestati da altre sezioni, a volte sono perfino persone che prima lavoravano nell’Agenzia delle Entrate (e quindi spesso non del tutto estranee e neutrali rispetto alle parti in causa). Serve creare una magistratura apposita che si forma e inizia dal principio a lavorare solo ed esclusivamente come magistrato tributario.

CREAZIONE DELL'AGENZIA DELLE USCITE

CREAZIONE DELL’AGENZIA DELLE USCITE

Creeremo una nuova agenzia, fatta da esperti nel settore contabile, su modello privatista, si chiamerà AGENZIA DELLE USCITE, il cui compito sarà quello di controllare ogni singola spesa, movimentazione di denaro pubblico fatto da qualunque amministrazione pubblica (comune, società partecipata, regione, amministrazioni pubbliche, agenzie, Regioni, Stato) a qualunque livello).

Farà le pulci a tutte le spese e collaboreranno con la Corte dei Conti.

Avrà potere di bloccare o controllare transazioni o pagamenti illegittimi, avrà potere di investigare e far partire delle azioni disciplinari per comportamenti scorretti o non trasparenti.

L’agenzia delineerà le “linee guida” su come strutturare, scrivere e pubblicare i bilanci pubblici, e qualunque pubblica amministrazione sarà obbligata a seguire tali linee guida, pena sanzioni disciplinari.

Avrà il compito di vigilare e controllare preventivamente il corretto utilizzo di denaro pubblico, e prevenire spese illegittime (invece di aspettare, come succede adesso, che la Corte dei Conti denunci certi fatti solo a posteriori).

Avrà il compito di prevenire e combattere la corruzione e concussione nella pubblica amministrazione. Ogni privato cittadino, anche anonimamente, potrà denunciare fatti illeciti di carattere contabile, tributario/corruzione/concussione/ ecc. perpetrati dal personale della pubblica amministrazione.

Vigilerà sulla trasparenza contabile amministrativa di tutte le amministrazioni pubbliche, e pubblicherà nel suo sito i bilanci, le entrate e le spese di ogni amministrazione pubblica, spiegando in modo semplice e chiaro ai cittadini, come vengono usati i soldi pubblici, ogni singolo centesimo.

ELIMINARE IL MECCANISMO DEL SALDO E DELL'ACCONTO

ELIMINARE IL MECCANISMO DEL SALDO E DELL’ACCONTO

Come già affrontato negli scorsi capitoli, cambieremo il sistema di pagare le tasse, e tutto sarà tracciato e registrato online dentro la propria cartella fiscale virtuale.

Un’altra pazzia dell’attuale sistema fiscale italiano è quella che il contribuente non paga le tasse solo su ciò che ha dichiarato l’anno precedente – come succede in molti Paesi – ma anche su ciò guadagna nell’anno corrente, come ‘acconto’ per il pagamento delle tasse dell’anno successivo. In altre parole, va a credito (o a debito) con il fisco per l’annualità che deve ancora venire!

Una modalità ridicola che tutti odiamo (specie imprese, artigiani, commercianti).

Quando noi di Riforma e Progresso saremo al Governo dell’Italia CANCELLEREMO IL MECCANISMO DEL SALDO E DELL’ACCONTO trasformandolo in un sistema di CASSA sulle effettive transazioni effettuate, In questo modo non ci si dovrà più preoccupare di accantonare una somma per le imposte dell’anno successivo che ancora non si sa come andrà, ma si pagheranno le tasse solo su quanto già effettivamente guadagnato. Per farlo creeremo 2 opzioni:

- Tutti dovranno pagare le tasse soltanto una volta, in un colpo solo entro il 31 Marzo dell’anno successivo (grazie al sistema automatico online si saprà già anticipatamente quanto dover versare) volendo si potranno anche rateizzare i versamenti nel corso dell’anno.

- Volendo, ogni contribuente potrà eventualmente attivare online dal sito della propria cartella fiscale personale, la seconda opzionale modalità di pagamento, dove paghi le tasse ogni tot mesi dell’anno in corso. Ad esempio: ogni mese, oppure ogni 3 mesi, oppure ogni 4 mesi. Siccome fatture, movimenti, registrazione contratti, ecc. saranno tutti tracciati e registrati online sarà possibile versare di volta in volta le tasse SU QUANTO SI E’ FATTO IN QUEI MESI.

RIDURRE IL DEBITO PUBBLICO

RIDURRE IL DEBITO PUBBLICO

Se ne parla spesso ma nessuno ha mai fatto niente. Un altro dei punti principali per togliere una catena alla crescita e alla credibilità dell’Italia è ridurre il debito pubblico italiano (il famigerato debito che Secondo le stime

ufficiali del governo, alla fine del 2020 raggiungerà il suo massimo storico: oltre il 155 per cento del PIL, per un totale di quasi 2.500 miliardi di euro).

E’ un macigno che obbliga l’Italia a:

– Essere più debole economicamente e in balia dei mercati azionari

– Dover pagare circa 65 miliardi l’anno (stime 2020) in interessi sul debito (soldi che potrebbero piuttosto essere usati per abbassare le tasse, aumentare servizi pubblici, fare infrastrutture ecc.)

Essere meno credibile nei rapporti internazionali nonché più vulnerabile

Il debito pubblico è continuato a crescere a dismisura e senza controllo negli ultimi 40 anni, colpa di un susseguirsi di politiche scellerate, incompetenti, a breve termine, caotiche, mirate a elemosinare per raccogliere consensi. In Italia si è spesso preferito spendere piuttosto che investire, e comprarsi (metaforicamente) auto di lusso anche se ci si poteva permettere appena un’utilitaria.

Un intera generazione del dopoguerra ha vissuto sopra le proprie possibilità, indebitandosi troppo e non fregandosene che qualcuno prima o poi sarebbe stato chiamato a pagare il conto.

Quel qualcuno siamo noi, adesso, e l’aver un macigno del genere sulle proprie spalle, non aiuta, specie in questi periodi di crisi internazionali e stagnazione economica.

BASTA SPENDERE! E’ ORA DI INIZIARE AD INVESTIRE!

I fondi PER FARE LE RIFORME e per ridurre DEFICIT e quindi DEBITO, li dobbiamo trovare attraverso la razionalizzazione del bilancio dello Stato, che ha molti rami secchi e improduttivi da tagliare. Li troviamo anche riorganizzando le mille deduzioni, detrazioni, crediti di imposta e agevolazioni a pioggia fatti per qualche tipologia di persone e imprese ma che alla fine non portano un reale risparmio e miglioramento del proprio benessere. Altresì riducendo drasticamente le partecipate locali, razionalizzando e rendendo più centralizzata, controllata ed efficiente la spesa correte per gli acquisti di beni e servizi da parte delle pubbliche amministrazioni ed enti locali. Eliminando o rivoluzionando gran parte dei bonus creati dagli ultimi governi in modo da usarli invece per creare ricchezza, lavoro, imprenditorialità, ricerca ed istruzione.

Serve riformare il sistema fiscale italiano, dove attualmente in Italia ci sono 350 tipologie di tasse e imposte e per pagarle, i cittadini e le imprese in media sprecano 240 ore all’anno e abbiamo una pressione fiscale tra le più alte d’Europa (attorno al 43%). Il nostro sistema fiscale è complicato e discriminatorio (per l’enorme numero di differenti regimi fiscali che creano squilibri nei prelievi netti di redditi uguali nell’entità ma provenienti da attività economiche differenti), inefficace (perché incapace di riequilibrare le disuguaglianze tra entrate e uscite).

Noi crediamo che gli aumenti del debito e la creazione di deficit debbano essere fatti solo ed esclusivamente per 2 ragioni:

1. In casi di straordinaria necessità ed urgenza nazionale (per esempio cataclismi che richiedono ricostruzione e aiuto immediato della popolazione colpita, o in casi di pandemia come avvenuto per il corona virus appena passato)

2. Per fare investimenti strutturali, progettati di anno in anno, che portano ad una reale ed immediata crescita economica, e si badi, non una spesa continua per pagare stipendi pubblici ma una spesa per progetti di investimenti che portano lavoro, ricchezza, sviluppo. In poche parole INVESTIRE e NON SPENDERE

Dobbiamo smetterla di spendere più di quanto guadagniamo. Serve ridurre la spesa pubblica corrente.

La spending review deve portare a una riduzione delle tasse per tutti e non una eliminazione di servizi pubblici. Serve creare efficienza, a volte raggruppare, e tagliare spese che non generano ricchezza che ci si era prefissati di raggiungere. Se una spesa porta risultati concreti la si tiene o rende più efficiente, se non lo fa bisogna tagliarla e usare le risorse per qualcosa di utile che crei ricchezza e lavoro.

RIFORMA E PROGRESSO LO FARA’ TRAMITE:

UNA RAZIONALIZZAZIONE DEL BILANCIO – iniziare a spendere bene e in modo oculato. Le risorse ci sono già, è che vengono sperperate, sprecate e spese male in rivoli di cattiva gestione pubblica e politica degli ultimi 50 anni.

UTILIZZARE LE RISORSE LIBERATE PER:

Abbassare e cancellare tanti tipi di tasse e imposte alle aziende e alle famiglie;

Investire nella crescita economica e nel lavoro (in ricerca, tecnologia, green economy, nel turismo, nelle infrastrutture, in cultura, istruzione, ecc.);

Snellire e ristrutturare il funzionamento della Pubblica Amministrazione;

Cancellare e riformare completamente la burocrazia, poca ma buona;

Generare nuove entrate finanziarie dalla tassazione e legalizzazione di attività economiche che attualmente assicurano il sostegno e la prosperità economica al crimine organizzato, nello specifico la prostituzione ed il traffico di droghe leggere (cannabis);

In sostanza, man mano che l’economia cresce si liberano risorse da destinare all’abbattimento del debito, lasciando un budget annuale che piano piano ma costantemente ogni anno ripaga i debiti e abbassa il debito.

Nel concreto:

Destinare dal 2° anno di Governo, parti dei nuovi ricavi dovuti alla crescita economica per ripagare del debito e fare un piano di rientro in modo da portare nel giro di pochi anni il debito pubblico almeno al di sotto del 100% del prodotto interno lordo (Pil). La riduzione del debito si tradurrà anche in una riduzione dei tassi di interesse sul debito stesso, rafforzando così il raggiungimento dell’obiettivo di tagliare la spesa. Tale riduzione dei tassi di interesse da pagare liberano risorse che potranno essere usate per investire ancora di più nell’economia, istruzione, salute, e nell’abbassamento delle tasse.

Secondo i nostri calcoli, dal 2° anno si dovrebbero destinare almeno 30 miliardi di euro l’anno per ripagare il debito e iniziare a ridurlo. A seconda dell’andamento dell’economia e dalla possibilità di “scovare” risorse extra utilizzabili ogni anno (es. i soldi che man mano ogni ente pubblico risparmierà comprando “meglio” in modo centralizzato), il Governo farà una previsione annuale sulle risorse che potrà mettere in campo ogni anno, ed aumentare anche i 30 mld minimi previsti, in modo da velocizzare la riduzione del debito.

Secondo studi della Banca d’Italia e di commissioni fatte da esperti economisti come Carlo Cottarelli, gestendo meglio i centri di acquisto delle pubbliche amministrazioni, centralizzando il sistema e migliorandolo (vedi sezione Programma Burocrazia e Pubblica Amministrazione), a regime si potrebbero risparmiare in pochi anni, qualcosa come 10 miliardi di euro all’anno.

L’esempio del Belgio

Un altro paese ce l’ha fatta: il Belgio. «È il paese che ci ha battuti» in campo fiscale, spiega Cottarelli. «Nel ’94 – racconta – il Belgio aveva un debito pubblico del 134% del pil. In 14 anni lo ha ridotto di 50 punti percentuali, con un avanzo primario del 5% medio». Più alto, quindi di quello proposto all’Italia. «Ha quindi potuto affrontare la Grande recessione con un livello di debito più basso e i belgi sono stati meno esposti agli attacchi speculativi».

Pareggio in tre anni